住宅系リートの株価が下落ししています。年初来最安値をつけ、分配金利回りは4%超と魅力が増しています。

TOPIXは史上最高値を更新していると比べると、住宅系リートの下落に違和感があります。短期的には日本株の上昇は、物価の上昇に繋がり、日銀の金融引き締めによって、金利が上昇し、リート損益にはマイナスだと思います。しかし、長期的には、物価上昇によりマンション・戸建の売り出し価格も上昇するので、住宅系リートの既存物件の時価が上昇し、賃貸収入も上げることができ、業績にプラスだと思います。

私は、資産運用として、インフレヘッジとして住宅系リートの株を保有するのは、有用だと思い調べてみました。

住宅系リートとは、

リート

リート(REIT)とは、Real Estate Investment Trustの略で、投資家から資金を集め、不動産を購入し、そこから生じる賃料や売却益を投資家に分配(配当に相当)する商品です。

税制メリット

J-REITの場合、利益の90%超を配当することで、投資法人は分配金を損金に算入(実質法人税は免除)できます。法人税の実効税率が3割程度なので、リートはこの負担がなく、不動産から生まれた利益を法人税に取られずに出資者に分配金とできるのは大きなメリットになります。

スポンサー

リートには、不動産投資法人の資産を運用する大株主であるスポンサーがいます。スポンサーは証券取引所への上場において、主導的な役割を果たす企業で、上場後も運営をサポートし、運用する不動産の取得や運用等に関しても主導権を握ります。通常、スポンサー企業の人間が不動産投資法人を運営する資産運用会社の取締役となっており、取締役会の構成員の過半数を握っています。金融機関がREITの融資判断をする時に、スポンサーの信用力を重視する傾向もあります。REITの親会社であるスポンサー企業の事業基盤・実績やサポート体制も重要となります。

投資主の権利

投資主は、保有する不動産投資信託の口数に応じて、投資主総会における議決権が与えられます。この権利は、①金銭の分配金を受ける権利②残余財産の分配を受ける権利③投資主総会における議決権(規約の変更、役員の選任/解任)があります。

NAV倍率(Net Asset Value倍率)

NAV=J-REITの保有不動産の時価−借入金や投資法人債などの負担 NAV倍率=投資口価格÷1口あたりNAV

NAVは、リートが持っている時価ベースでの純資産で、リートを解体して保有不動産をすべて売却し、負債返済後の金額になります。NAVが1倍割れというのは、出資した金額よりも価値のある不動産を有するということで1倍を下回ることはなさそうです。しかし、実際には、1倍割れの投資法人は多くあります。不動産は流動性が低く、早く売却するには、時価よりも安く売却する必要があること、先行きの経済状況の見通しを悪く見ていることなどにより、解散価値であるNAV1倍割れが発生します。

PO(Public Offering)

上場企業が行う公募増資や売出。

J-REITは、利益の9割以上を分配金とする必要があり、内部留保が蓄積されないため、規模拡大には公募増資が必要です。事業会社に比べ、頻繁に公募増資を行い、多い所では年2回POを実行するケースもあります。

リートのPOは新規物件購入を目的とした公募増資が多く、下落幅は小さいと言われています。しかし、POは市場の出資口が増加し、市場から新たな資金を呼び込む必要があるので、既存の株価よりもディスカウントされ発行されます。既存出資主にとって、POは株価下落要因になります。

購入検討の2銘柄

国内は人口が減少しており、商業施設やオフィスの需要は減少していくと思います。一方、都市部のマンションは地方から都市部への人口流入によって、今後も安定した需要が見込めると思います。以前賃貸マンションで検討したのが、この2つの投資法人であり、魅力的なマンション・賃貸体系だったので、興味があります。

大和証券リビング投資法人

特徴

価格・指数

101,500円(2024.2.22

時価総額2,443億円

分配金利回り4.53%

1口あたり純資産額76,074円

PBR1.33倍

NAV倍率0.88倍

直近1年EPS4,578円

PER22倍

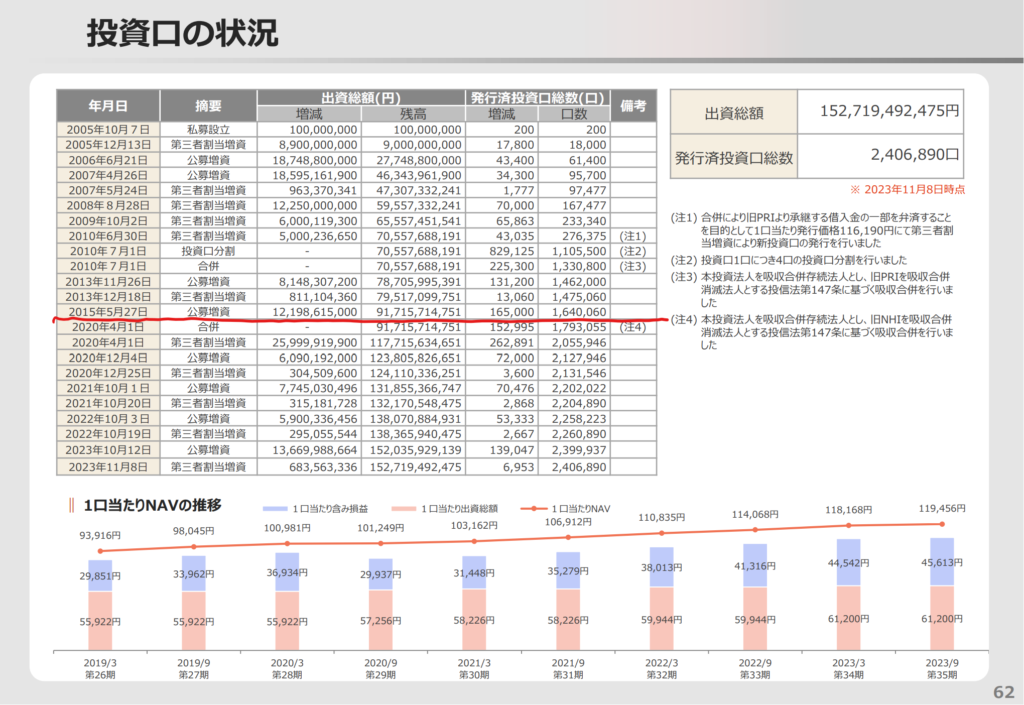

投資口の状況

2020年以降毎年POをしています。2020年以降で61,000百万円(現在の出資総額の4割)をPOにより調達しています。

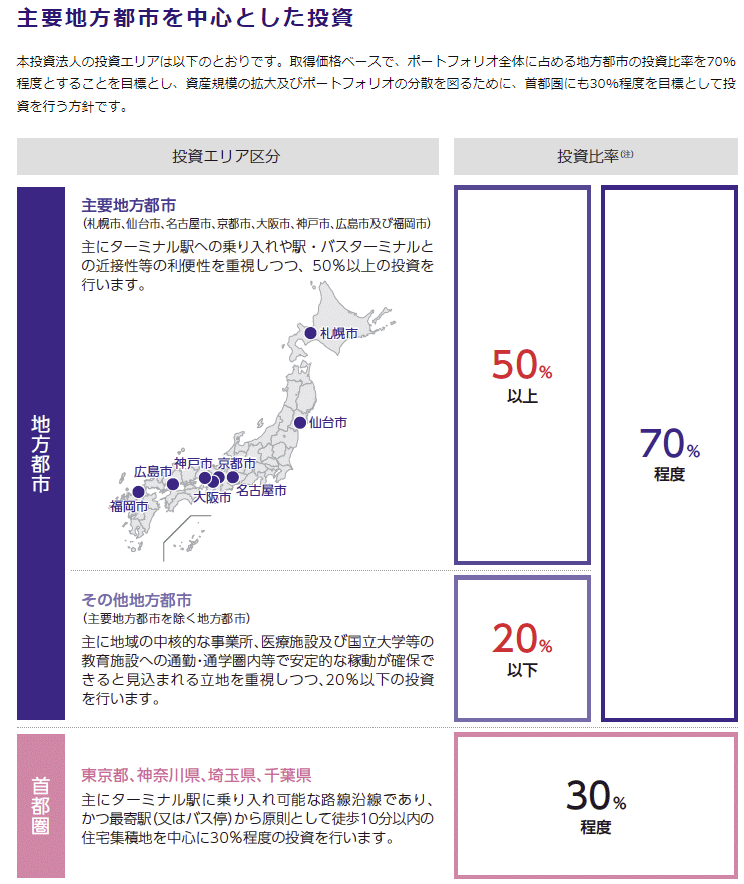

サムティ・レジデンシャル投資法人

特徴

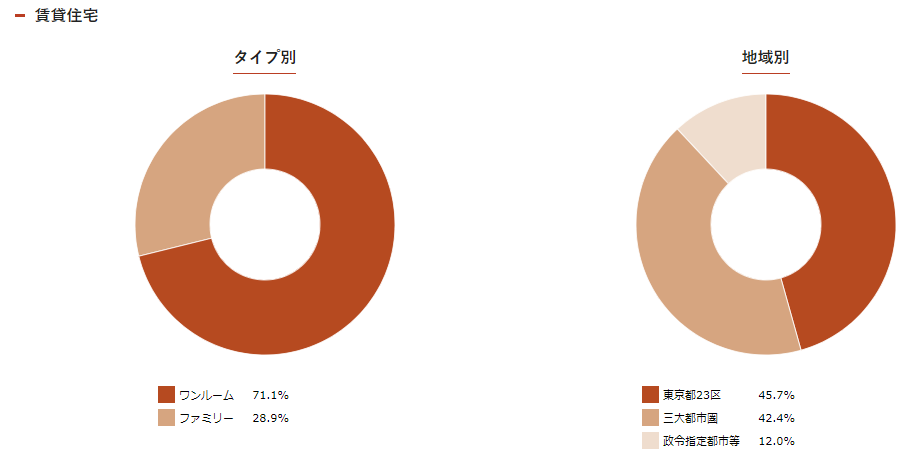

レジデンス戸数当たり平均面積比率は、シングルタイプが47%、コンパクトタイプが41%、ファミリータイプが12%の構成になっています。

価格・指数

103,500円(2024.2.26)

時価総額868億円

分配金利回り4.83%

1口あたり純資産額100,128円

PBR1.03倍

NAV倍率0.85倍

直近1年EPS4,981円

PER20.8倍

出資口の状況

上場以降、毎年POをしています。現在の出資総額が81,642百万円で、2019年以降PO総額が39,472百万円(現在の出資総額の48%)をPOで調達しています。東証REIT指数よりは好成績を収めているようですが、かなり市場から資金を調達しています。

両投資法人ともに、株価が低迷しているので、規模拡大よりも保有資産のバリューアップを目指した方が良いと思います。投資法人が拡大欲求を持っており、今後もPOにより株価の希薄化を予想しており、購入にネガティブになりました。

シナリオ

金利の上昇

株価の上昇、円安の進行により、日銀が政策を変更し、利上げを行う可能性があります。リートは社債など有利子負債で資金調達しており、金利上昇は支払利息の増加という形でリートに影響してきます。

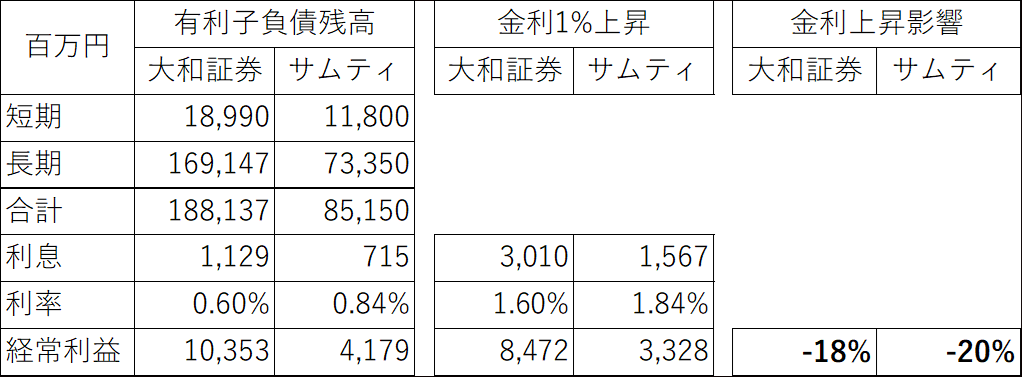

2つの投資法人で金利上昇影響をシミュレーションしました。

金利1%上昇による支払利息増加は経常利益に対して2割程度の減益要因となります。

しかし、両リートとも長期借入金・社債の調達が中心であり、日銀が利上げしても、すぐに支払利息が増えません。借入金を償還し、新規借り入れの時に利率が上昇するので、業績への影響は中長期(3年超)で効いてきます。

ポジティブシナリオ

・リートの有利子負債は長期比率が高く、金利上昇による業績悪化は短期では起きず、株価は下落しない。

・利上げにより、不動産価格が下落し、リートが有利な条件で不動産を購入できる

・利上げによる空室率の上昇は僅かであり、賃料の下げも起きなかった

・利上げによるリートの株価下落は織り込み済みで、さらなるリート株価の下落は起きない

ネガティブシナリオ

・投資家が金利上昇による業績悪化を嫌気し、リートを売却する。

・不動産価格の下落により、不動産売却益が計上されず、収益の上振れ余地がなくなる。

・株価が下落しているのに、資金調達のため無理にPOをして、さらに株価が下落する。

・空室率が上昇し、賃料単価も下落する。

結論

リートの内部には拡大欲求があり、POによる希薄化が付いて回り、株価の上昇は見込めません。しかし、出資金利回りも高いので、資産のポートフォリオの観点から大和証券リビング投資法人、サムティ・レジデンシャル投資法人をそれぞれ2口ずつ購入しようと思います。

過去のブログ

https://ameblo.jp/nisse-tanityu/entry-12629214031.html

https://ameblo.jp/nisse-tanityu/entry-12629356594.html

https://ameblo.jp/nisse-tanityu/entry-12629653954.html

https://ameblo.jp/nisse-tanityu/entry-12630871208.html

https://ameblo.jp/nisse-tanityu/entry-12631803443.html

以上

コメント