ホームセンター各社が店舗数を増やし続けており、オーバーストアが加速している気がします。競争が激化により、利幅が縮小し、業績が悪化しないでしょうか?

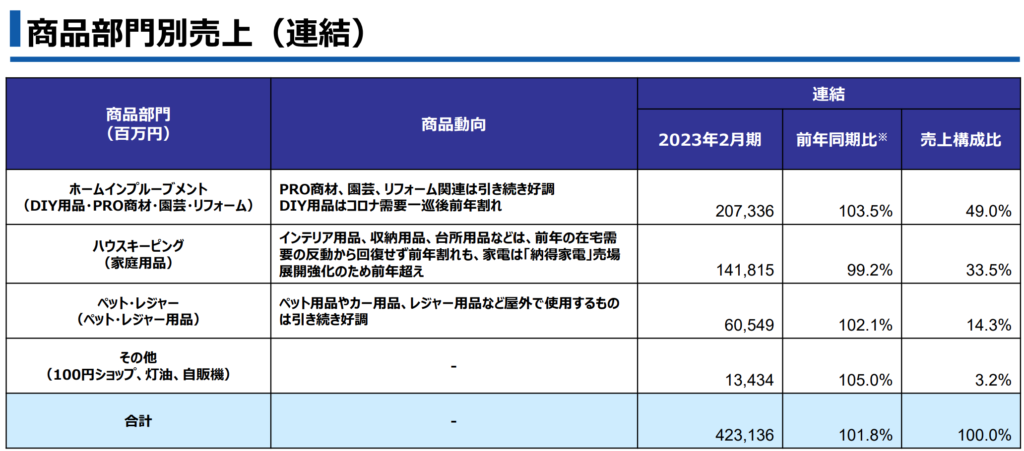

コロナ特需で市場規模が拡大していましたが、コロナ後も市場が継続して拡大しているような気がしません。ネット通販との競争も脅威になると感じます。アークランズの購入材料として、コーナン商事を調べました。

ホームセンター(HC)大手。

四季報

大阪発祥で近畿圏にドミナント展開。

M&Aで首都圏へ本格進出

沿革

1978年 石油製品小売業である港南株式会社が経営の多角化を目指し、総合住生活産業に進出するため、堺市に日曜大工用品の小売業を主要業務とするコーナン商事を設立

1982年 フランチャイズ店として、大阪府八尾市にホームセンターリックスを経営する会社を買収

1996年 株式上場

2016年 ベトナムに子会社設立

2017年 ビーバートザン(神奈川県)の全株式を取得し連結子会社化

2018年 ホームインプルーブメントひろせ(大分県)と資本業務提携契約を締結

2019年 建デポ(東京都)の全株式を取得し連結子会社化

事業内容

業績

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| 連21.2 | 442,070 | 30,919 | 29,774 | 18,649 | 561.3 | 61 |

| 連22.2 | 441,222 | 25,788 | 24,206 | 15,590 | 489.3 | 70 |

| 連23.2 | 439,024 | 22,019 | 20,732 | 13,235 | 431.1 | 90 |

財務諸表

資産

現金預金92億円(2%)

商品及び製品1,089億円(26%)

有形固定資産1,894億円(45%)

のれん141億円(3%)

差入保証金485億円(12%)

負債

有利子負債1,588億円(38%)

純資産

自己資本比率36%

配当性向21%

利益剰余金1,297億円(31%)

損益計算

売上高

営業利益率5.2%

経常利益率4.9%

当期純利益率3.1%

キャッシュフロー

投資額(百万円)

| 科目 | 前期 | 当期 |

| 減価償却費 | 12,982 | 13,378 |

| 固定資産 に対する支出 | 11,087 | 15,618 |

株価 個人的な購入価額

3,825円(2023.10.7)

時価総額132,659百万円(10/06)

配当利回り(会社予想)2.48%(10/06)

1株配当(会社予想)95.00(2024/02)

PER(会社予想)(連)8.63倍(10/06)

PBR(実績)(連)0.75倍(10/06)

EPS(会社予想)(連)443.46(2024/02)

BPS(実績)(連)5,071.59(2023/02)

直近5期の平均EPS:428円

進捗:42%(1Q)

需要・顧客構造(+10%):

ホームセンターという業種は低価格を売りにしています。景気が後退し、個人所得が減少するタイミングでも、節約志向の高まりから、業績悪化は僅かで済みそうです。

競争環境(▲10%):

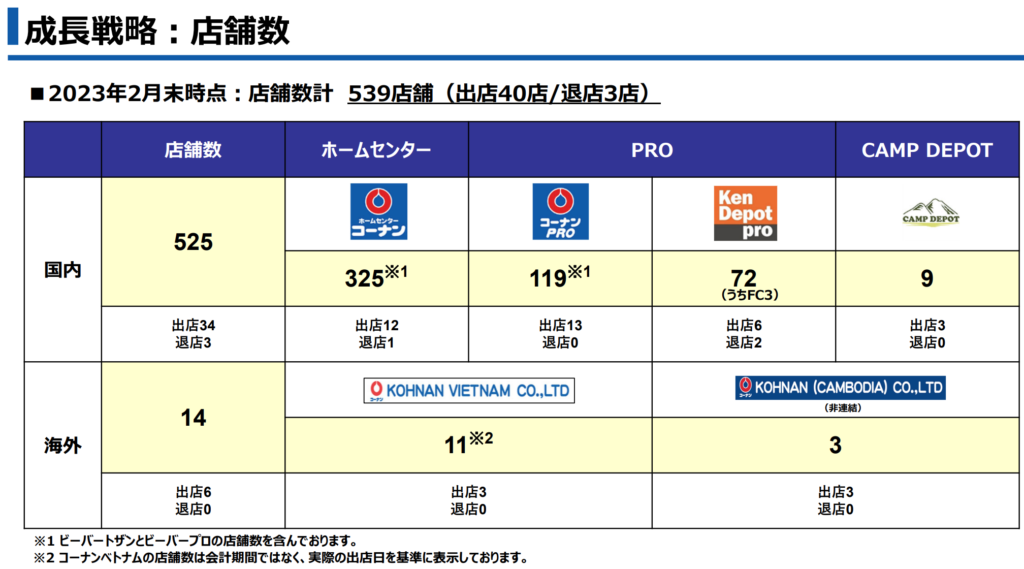

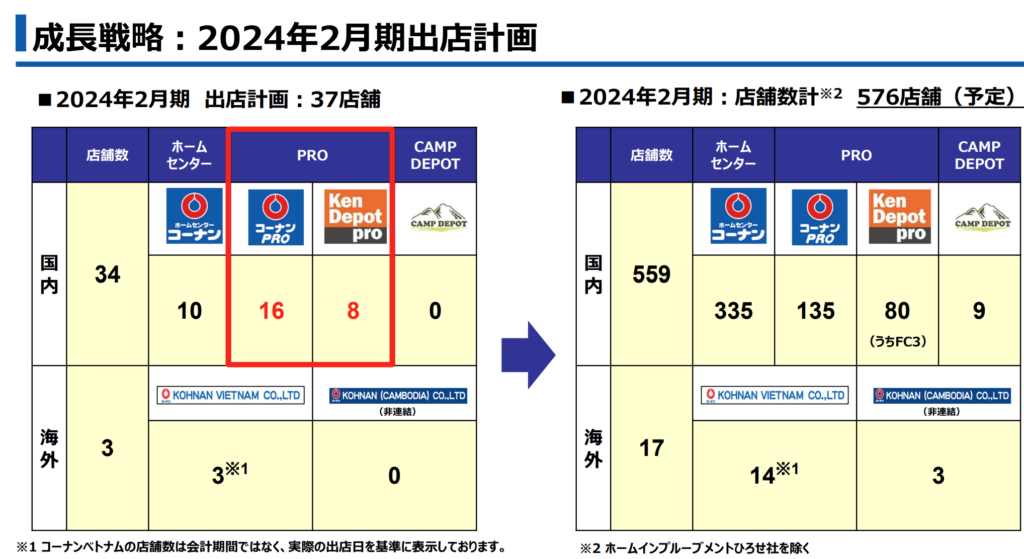

ホームセンターは、カインズ(店舗数234店)、コメリ(1,215店)、DCMホールディングス(675店)、コーナン商事(539店)、ケーヨー(164店)、アークランズ(144店)と多くの企業が参入しています。他にジョイフル本田、ロイヤルホームセンターなど競合が多く、激しい出店攻勢により、価格競争が厳しく、市場環境は悪そうです。

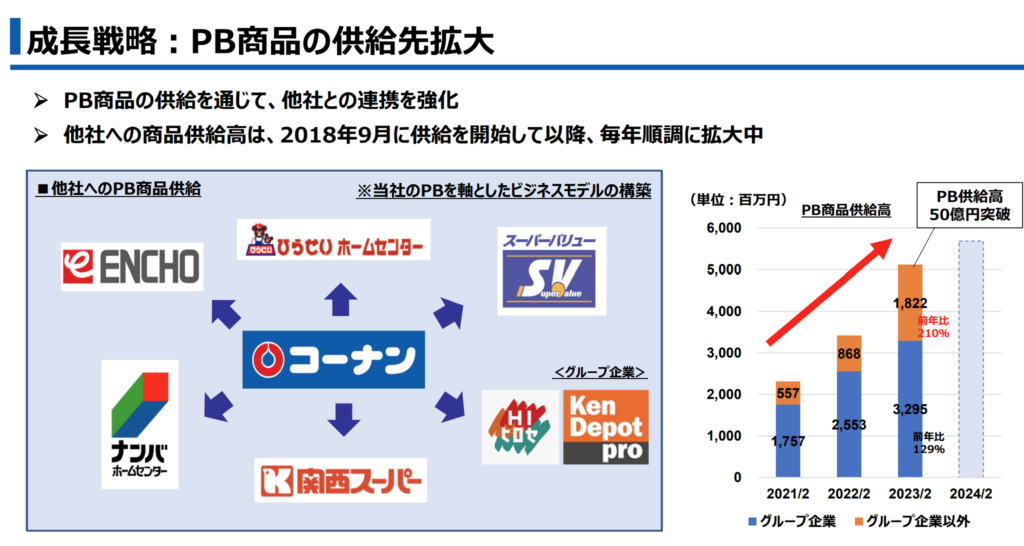

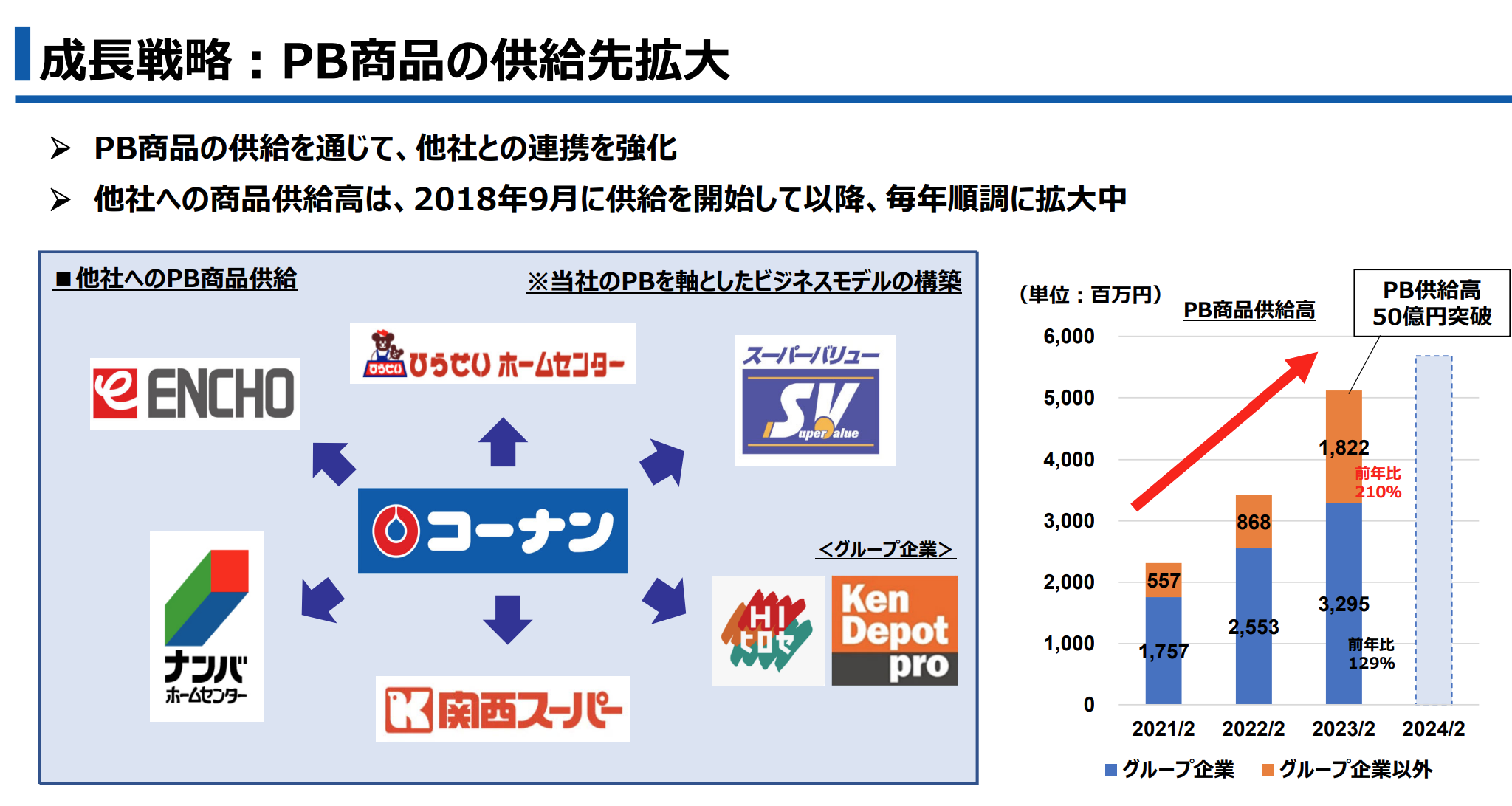

一方、コーナンはプライベート商品の開発に積極的で、自社のみならず、関西スーパーなど外部の企業にも販売しており、販売数量増によるコストメリットを追求できそうです。

ビジネスモデルの有望性(▲10%):

新規出店攻勢を進めており、過剰出店による利幅の縮小を懸念しています。

株主優待(+10%):

100株毎に1,000円分の優待券がもらえます。300株以上で長期優待もあります。近くにコーナンがあるので、使用機会が多く魅力的です。

個人的な好み(▲15%):

コーナンが身近にあるので、親近感もあり、好きです。ホームセンターの積極出店の姿勢が好きではありません。自己資本比率も低く、積極的に購入したいとは思いません。

個人的な目標株価

PER428×14倍=5,992

PBR5,072×0.7倍=3,550

プレミアム4,771×1.1×0.9×0.9×1.1×0.85=3,975

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

以上

コメント