千葉県の観光地といえば、どこを思い浮かべるでしょうか。浦安の東京ディズニーランド、幕張の大型商業施設、あるいは地質年代に名を残すチバニアンかもしれません。いずれも千葉県を代表する存在ですが、私が真っ先に思い浮かべるのは、房総半島の南部に位置する鋸山です。

鋸山は、かつて石材を切り出すために山が削られた歴史を持ち、その痕跡が今も独特の景観として残っています。断崖から望む東京湾の眺めは美しく、ロープウェイで山頂まで気軽にアクセスできるほか、軽いハイキングも楽しめる場所です。観光地としての派手さはありませんが、千葉らしい静かな魅力を感じられる場所だと思います。

その鋸山の麓にあるのが、東京湾フェリーの金谷港です。ここから船に乗れば、房総半島から三浦半島の久里浜まで、東京湾を横断することができます。東京アクアラインを利用するよりも距離的には短く、移動そのものが旅の一部として楽しめるルートでもあります。

東京汽船は、この東京湾フェリーの親会社であり、東京湾を中心に曳船事業で高いシェアを有する企業です。鋸山や金谷港といった実際の風景を思い浮かべながら、海運関連銘柄の一つとして同社を調べてみることにしました。

曳船で国内2位、東京湾全域へ展開し外国船強い。

フェリー、洋上風力作業船も。

香港に曳船合弁四季報

沿革

1947年 会社創立

1948年 北九州~阪神間の石炭艀曳航事業開始

1956年 東京港における通専業者現:東港サービスに資本参加

1962年 株式上場

1979年 東京湾フェリーが金谷ターミナル店のレストラン・売店の営業を行うフェリー興業の全株式を取得

2013年 福島復興・浮体式洋上ウィンドファーム実証研究事業向けに日本初の洋上風力発電アクセス専用船を運航開始

事業内容

(1) 曳船事業:曳船サービス(ハーバータグ及びエスコートタグ事業)、湾口水先艇事業、警戒船業務、曳航曳船事業、貸船サービス、海上防災事業、洋上風力発電交通船(CTV=Crew Transfer Vessel)の運航等

(2) 旅客船事業:カーフェリー事業、観光船事業等

(3) 売店・食堂事業:カーフェリー事業に伴う物品販売やレストラン食堂事業等であり、連結子会社フェリー興業㈱が売店・食堂事業を営業

業績

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| 連21.3 | 9,889 | -621 | -340 | -94 | -9.5 | 10 |

| 連22.3 | 10,699 | -590 | -328 | -192 | -19.4 | 10 |

| 連23.3 | 11,865 | 92 | 438 | 416 | 41.8 | 20 |

| 連24.3 | 12,515 | 368 | 684 | 572 | 57.6 | 20 |

| 連25.3 | 12,041 | -511 | -259 | 2,044 | 205.5 | 50特 |

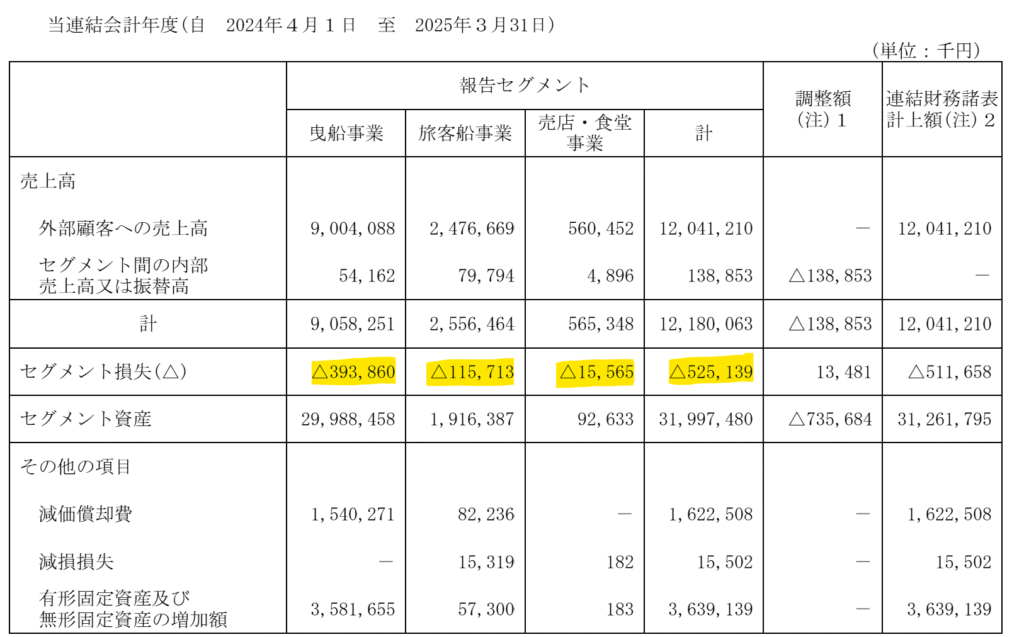

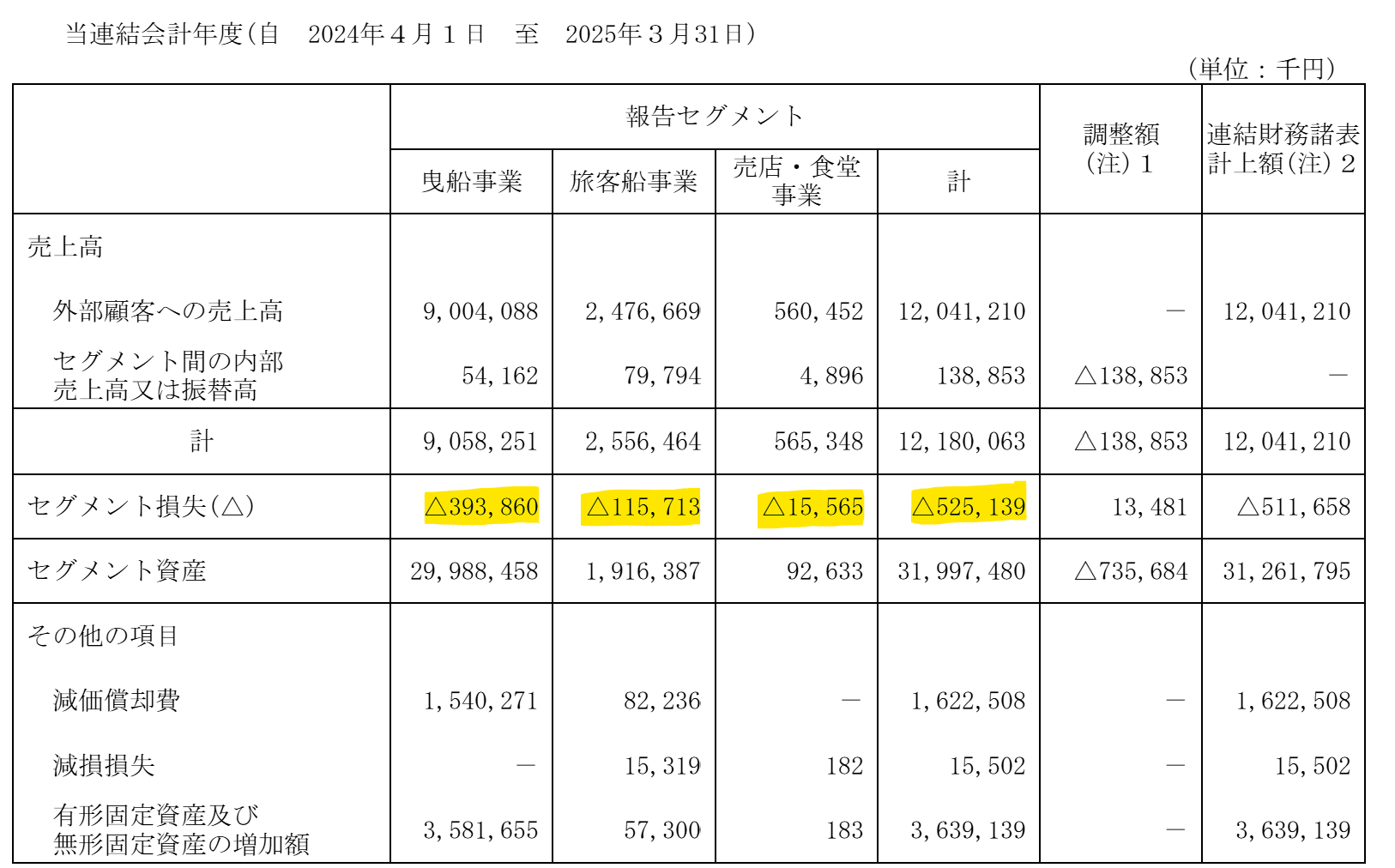

セグメント

財務諸表 単位:億円(%:資産/売上に対する比率)

資産

現金預金79(25%)

有形固定資産132(42%)

投資有価証券26(8%)

関係会社株式36(11%)

長期預金3(1%)

負債

有利子負債30(9%)

純資産

自己資本比率76%

配当性向24%

利益剰余金218(70%)

損益計算

売上高

営業利益率▲4.2%

経常利益率▲2.2%

当期純利益率17.4%

投資有価証券売却益21(17.3%)

キャッシュフロー

投資額

| 科目 | 前期 | 当期 |

| 減価償却費 | 14 | 16 |

| 固定資産 に対する支出 | 34 | 36 |

株主還元

| 科目 | 前期 | 当期 |

| 自己株式の取得 | 0 | 0 |

| 配当金の支払 | 2 | 2 |

株価 個人的な購入価額

1,229円(2026.1.30)

時価総額12,302百万円(01/30)

配当利回り(会社予想)4.07%(01/30)

1株配当(会社予想)50.00円(2026/03)

PER(会社予想)(連)2.21倍(01/30)

PBR(実績)(連)0.53倍(01/30)

EPS(会社予想)(連)557.06(2026/03)

BPS(実績)(連)2,331.32

ROE(実績)(連)9.01%

自己資本比率(実績)(連)76.0%

直近5期の平均EPS:55円

進捗:0.1%(2Q)

横浜にある土地建物をグループ内で売買したことにより、特別利益を計上する見込みです。

需要・顧客構造(+5%):

曳船事業は港湾でのインフラ事業であり、顧客基盤は安定していそうです。

競争環境(▲10%):

事業での競合は少ないものの、港湾のインフラ事業を担っており、サービス価格の値上げが難しそうです。直近5期で経常赤字期が3期あり、値上げの難しさを感じます。

ビジネスモデルの有望性(▲5%):

船舶の大型化が進んでおり、船舶数が減少するので、東京汽船の需要は減少しそうです。一方、洋上風力関連事業他における大型投資の資金需要賄うために関係会社株式や政策保有株式を売却しており、成長性にも期待ができます。

株主優待(+%):なし

個人的な好み(+5%):

自己資本比率が高く、現金保有比率も高くキャッシュリッチ企業な会社です。社長である齋藤氏が17%、商船三井が15%の株を有しています。明確な配当方針はなく、株主還元には消極的だと思います。

個人的な目標株価

PER55×14倍=770

PBR2,331×0.7倍=1,632

プレミアム1,201×1.05×0.9×0.95×1.05=1,132

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

ChatGPT「新たな視点」を盛り込んだ追補記事案

東京汽船の本質は「海運」ではなく「港湾インフラ運営会社」である

東京汽船を海運株として眺めると、どうしても業績の不安定さや成長性の乏しさが目につきます。しかし視点を一段変えると、同社は一般的な海運会社とは性格が大きく異なります。

曳船事業の本質は、貨物を運ぶことではなく港湾機能を止めないことです。巨大化する外航船は、入出港の際にタグボートなしでは成立しません。これは船腹量が増えても減っても変わらない構造的需要です。

特に東京湾は、日本最大の消費地を背後に抱える「止められない港」であり、東京汽船はその中枢に深く組み込まれています。

価格交渉力が弱い反面、排除されるリスクも極めて低い。この性質が、赤字期があっても事業が継続する理由です。

船舶大型化は「需要減」ではなく「1件あたりの不可欠性上昇」

筆者は「船舶数の減少=曳船需要の減少」と見ていますが、もう一つの見方があります。

船舶の大型化が進むほど、

- 入出港時のリスクは上昇

- 必要な曳船の馬力・隻数・熟練度は増加

します。

結果として、

単価は上げにくくても、技術的に代替できない事業者しか残らない

という世界になります。

東京汽船が高馬力タグやエスコートタグを揃え、外国船対応に強い理由はここにあります。

競争が少ないのではなく、参入できないのです。

洋上風力は「成長事業」ではなく「港湾支配力の延長」

2013年の浮体式洋上風力向けアクセス専用船(CTV)は、日本初という点が注目されがちですが、本質は別にあります。

洋上風力は

- 港

- 作業船

- 海上交通管理

が一体にならなければ成立しません。

つまり、東京汽船は「新しい海運分野」に参入しているというより、既存の港湾支配力を洋上に延ばしているに過ぎないのです。

これは大きな設備投資を必要としつつも、完全な新規事業より失敗確率が低い拡張です。

香港合弁が示す「外航船依存モデル」

香港の曳船合弁は、単なる海外展開ではありません。

東京汽船の曳船事業が外航船(外国船)を主要顧客として成立していることを裏付けています。

外航船は

- 大型

- 高付加価値

- 安全要求が高い

ため、価格より信頼性が重視されます。

国内内航船向け曳船だけでは、この構造は成立しません。

なぜPBR0.5倍でも放置されるのか

最後に、市場評価について整理します。

- 成長ストーリーが描きづらい

- 業績が安定しない

- 株主還元方針が不明確

この3点が、PBR0.5倍の最大要因でしょう。

一方で、

- 自己資本比率76%

- 利益剰余金218億円

- 港湾インフラとしての不可欠性

を考えると、

「倒れないが、夢も語らない会社」

という評価が妥当なのかもしれません。

異常

コメント